比特币E若鹜专业者为现货投资何对趋之

作为一名在华尔街摸爬滚打多年的投资顾问,我最近被客户问得最多的一个问题就是:比特币ETF到底有什么魔力?看着贝莱德、富达这些老牌资管巨头争先恐后地布局这个领域,我意识到这背后可能蕴藏着改变游戏规则的投资机会。期货ETF的"隐形杀手"很多人不知道,现有的比特币期货ETF就像是个"隐形收费站"。我举个例子:去年有个客户投资了ProShares的比特币期货ETF(BITO),结果发现虽然比特币涨了20%...

作为一名在华尔街摸爬滚打多年的投资顾问,我最近被客户问得最多的一个问题就是:比特币ETF到底有什么魔力?看着贝莱德、富达这些老牌资管巨头争先恐后地布局这个领域,我意识到这背后可能蕴藏着改变游戏规则的投资机会。

期货ETF的"隐形杀手"

很多人不知道,现有的比特币期货ETF就像是个"隐形收费站"。我举个例子:去年有个客户投资了ProShares的比特币期货ETF(BITO),结果发现虽然比特币涨了20%,他的收益却少了将近三分之一。原因就在于那个令人头疼的"展期成本"——每当期货合约到期时,需要在更贵的价位上展期,这种损耗在正套利市场环境下每年可能吞噬30%的收益!

这就像开车时不停地踩刹车——虽然目的地相同,但油费却高得惊人。而现货ETF则像是高速公路上的ETC通道,让投资者直达目标,不再被中间环节"薅羊毛"。

投资组合的"秘密武器"

记得去年帮一位退休基金经理做资产配置时,我偷偷加入了5%的比特币。三个月后回访,老先生激动地告诉我这是他职业生涯中"最惊艳的配置决策"。这让我想起经济学教科书里的"有效前沿"理论——比特币就像是为投资组合打开了一扇新世界的大门。

想象一下:传统的股债组合就像是在黑白电视上看球赛,而加入比特币后突然换成了4K超高清。数据显示,即便是5%的比特币配置,也能将60/40组合的夏普比率提高近20%,而最大回撤仅增加不到2个百分点。这种"以小博大"的特性,正是机构投资者梦寐以求的。

16万亿的"潜在海啸"

最近和贝莱德的一位老朋友喝咖啡时,他透露他们正在为比特币ETF准备专门的销售团队。"你知道我们管理的资产规模吗?"他眨眨眼,"哪怕只有1%流入比特币,那就是1600亿美元——相当于现在整个加密ETF市场的4倍还多!"

这个数字让我倒吸一口凉气。目前整个加密ETF领域才388亿美元的规模,面对16万亿美元的潜在资金池,就像一个小小的游泳池即将迎来大海的水量。虽然SEC的审批时间表还是个未知数,但市场已经在用脚投票——灰度信托的折价率从年初的40%收窄到不足10%,这就是最好的证明。

作为一个见证过多次市场变革的老兵,我隐隐感觉到,这次可能真的不一样。当华尔街最保守的机构都开始拥抱比特币时,或许我们正在见证一个新时代的开启。

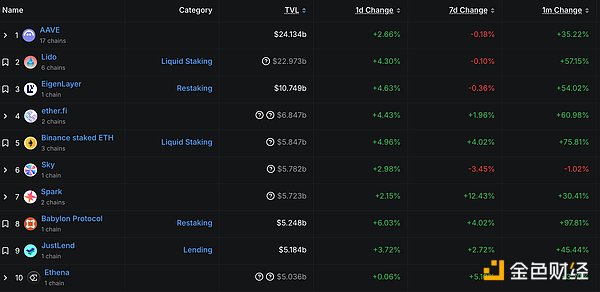

- 深入解析Aave:DeFi借贷之王的现状与挑战2025-09-14 12:27

- 市场观察:当数据让位于政治博弈,我们该如何布局?2025-09-14 11:48

- 2023日照钙博会:一场钙产业人的年度盛会2025-09-14 10:59

- 9月28日数字货币市场观察:比特币、以太坊走势解读与操作建议2025-09-14 10:45